网站导航

网站导航比尔盖茨说过,人们总是高估科技短期的成果,而忽视其长期的成就。就像当下的二级市场,投资者簇拥而上,期盼“互联网+”短期的财富兑现,而开始忽视其长期的价值。

2个月前,我们写下《重构的三次方,我们迎来最好的时代》,2个月后,市场以实际行动认同我们的观点:龙头公司冲出100亿美金陷阱,触网筹码被疯狂抢购;不止于此,弱竞争力触网筹码的市值,开始直逼跑出赛道的龙头……真假“互联网+”狂欢的节奏在不断加速。而另一方面,我们也看到了这种短期泡沫的正面效应:大批量优质的互联网公司掀起了回归A股的浪潮。历史似乎总是惊人的相似,纳斯达克“.com”的狂欢,亚马逊曾经的市值断崖,泡沫、泡沫、泡沫,尤其是泡沫破灭之后可怕而漫长的治愈过程,开始成为越来越多的担忧。

世界是荒诞的,让我们从泡沫说起,探讨泡沫背后的理性,以及理性背后的机会,还有我们能为泡沫保留的清醒和情怀。

1、什么是泡沫?泡沫是梦想和贪婪的综合体。

有没有泡沫?中观层面有限,微观层面“伪成长”公司泡沫严重

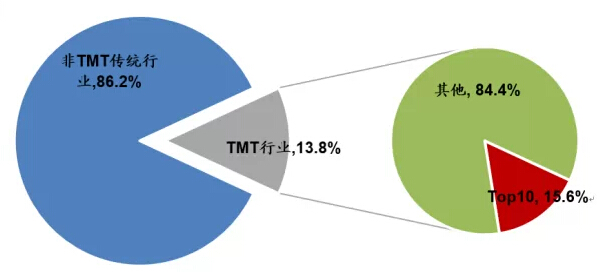

中观层面,泡沫有限。股市反应的是人心,是投资者对未来预期的映射。股市市值结构反应未来经济结构。作为经济转型最重点方向,目前国内TMT行业上市公司市值占比14%,仍低于美国23%的水平,为真正的互联网企业留足空间(图1、图2)。

微观层面,“伪成长”公司泡沫严重。主题投资的惯性、宽松的流动环境,使市场抢夺“互联网+”筹码的热度持续升温,造就了一批只是沾“互联网+”概念,而在转型的竞争中处于弱势的“伪成长”公司。资本加持下的跨界并购、转型的倾向、朦胧的故事,甚至更改的名称,都会引起资本的躁动,在弹性溢价的支撑下轻取百亿市值。筹码的门槛在不断降低。

“互联网+”对不少行业而言,带来的是替换的变量、缩减的存量。互联网的产业价值在于通过提升信息的公平有效,一定程度上消除企业的寻租、红利、溢价等不效率,从而提升社会的整体效率。由于A股互联网真正龙头标的稀缺、短期难以验证的群体心理盛行,伪成长公司被疯狂追捧,这符合我们在《三次方》报告里投资第一阶段抢筹码的逻辑。然而,当越来越多只有概念而无实质竞争力的标的,开始轻易触及百亿美金,更名等怪诞的现象不断升级(图3),选择高位减持的企业逐步增多(图4),中长期的再融资撮合难度开始提升,我们认为“伪成长”的泡沫在加速堆积,在对于真正跑出赛道的龙头,泡沫并不大。

泡沫是良性还是恶性? 资本应助力优质龙头填实泡沫

更大的变量空间和更快的迭代速度,这一次与美国不一样。美国90年代下半期,东南亚金融危机大背景下,个人计算机的革命性技术爆发性普及,吸引资本大量向互联网行业集聚,驱动了纳斯达克指数波澜壮阔地上涨。但当时互联网只有技术,高举“免费”大旗,短期并未找到清晰的商业模式,因此只孕育出大量泡沫。与美国当时的情况不同,此刻中国资本市场与互联网同步成长,沉淀了十年以上的产业资本,第一次真正需要通过资本市场配置到新兴行业。而互联网作为信息能量重构各行业,所带来的变量,是第一代互联网流量变现为核心商业模式的数十倍甚至更高,同时商业模式迭代速度和清晰度也大幅提升。此背景下,一定程度上剧烈的财富效应不是坏事,反而会加速刺激创新、助长全民创业潮,最终培育出经济转型的新模式。

优质龙头的回归和成长,将填实泡沫。我们正在吸引真正代表第二代互联网发展趋势的优质公司选择A股,这本身即是进步,对于这种进步带来的泡沫应该有一定程度的包容和鼓励。在更优质的资本的滋养下,这些公司能够真正成长,填实泡沫。我国龙头公司市值占比仍显著低于美国:中国TMT行业前十大企业总市值占比为16%,美国为46%。目前A股市场真正处在核心圈的龙头并不多,他们仍将经历由虚到实的过程,成长为真正的巨头。

泡沫是梦想和贪婪的综合体,良性与恶性只是一墙之隔。值得注意的是,如果一味地对市场进行任意炒作,将透支资本及板块潜力,增加风险,当泡沫累积过高,破灭的踩踏效应会打断泡沫填实的节奏,影响资本市场改革的进程。所以,我们认为市场到了该理性思考的时候,应将资本配置到真正优质公司,与真正有理想有执行力的团队,共享这最好的时代。而不是用贪婪去吞噬梦想。

图1:A股市场TMT相关公司占比仅为14%

图2:美股市场TMT相关公司占比达到23%

2、互联网投资迎接分化

《重构的三次方》中,我们提出互联网投资将经历三个阶段:1)血拼扫货抢筹码,标的普涨,板块狂欢。2)“别人笑我太疯癫,我笑他们看不穿”,由于缺乏统一估值体系,已经跑出赛道的真正龙头被狂欢和惊恐同时淹没,在没有形成安全边际一致预期的情况下,人心狂欢后短暂的休息,泥沙俱下时,会给看清大势的投资人介入龙头的绝佳机会。3)“早已辨你是雌雄,详细跟踪最重要”,曾经的创新企业变得“传统”而进入稳定发展阶段,估值达成一致预期。

IPO加速、注册制临近,筹码数量快速扩充。2014年新股合计发行共计125家,2015年至今已发行166家,发行速度已基本提升至每月两批,每月50家,市场进入快速增大供给的节奏中,逐步向注册制演绎 ,标的对资金的分流作用逐渐明显。

过渡阶段,板块做好迎接分化的准备。短期看,由于筹码稀缺、资金充沛、市场情绪等多方面原因,部分标的经历了急速上涨,已接近或超过预期。而由于标的填实泡沫的速度差异,板块将迎来分化。我们判断,次新股惯性下,市场将在第一和第二阶段之间波动。在这个时点,小市值的伪成长公司估值泡沫化,而龙头仍相对低估,其中行业及资本双卡位龙头公司,将带给投资者穿越周期的投资回报。

3、不在泡沫中破灭,而在坚定中爆发

分化中,投资逻辑由抢筹码演变为发掘真龙头。审核制之下,A股市场筹码有限,存量博弈动量助推板块上涨。今年以来互联网+的投资也充分反应了这点。泡沫能走多远,由人性狂欢的程度决定,部分理性长远投资者开始审慎,虽然市场仍可能维持一段时间的群体性狂欢,但后期风险收益比正快速降低。标的供应大幅增加是确定的未来,抢筹码逻辑难以延续,投资逻辑向发掘长期成长的公司演变。

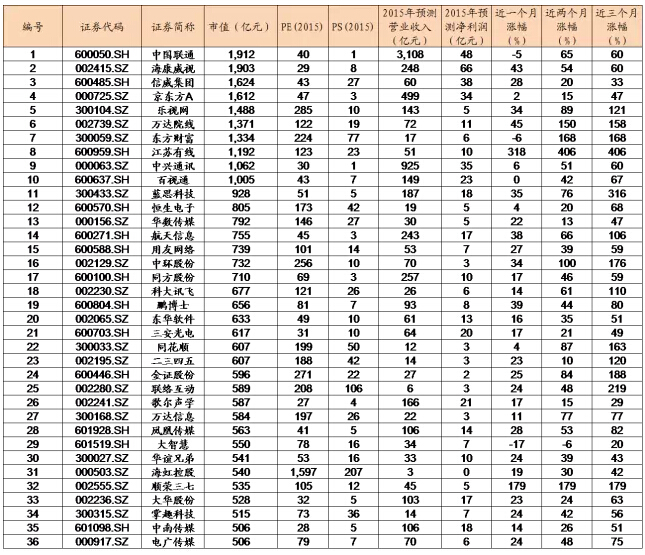

百亿魔咒已破,龙头公司仍待挖掘。以乐视网、东方财富等市值超越千亿为标志,目前百亿美金魔咒有所打破,部分投资者看到了龙头公司的巨大发展空间(图5)。根据前期数据,我国TMT龙头公司市值占比远小于美国资本市场。他们快速填实泡沫及进一步成长为巨头的过程,值得投资者相伴。

行业、资本及估值的三重构下,中长期坚定看好互联网+投资机会。泡沫带来的迷茫与战栗将提供介入龙头的绝佳机会。每一次的回调或盘整,都是一个梳理标的的时机:与真正代表产业方向的公司站在一起,共同拥抱这最好的时代。我们,不是在迷茫与焦躁中等待泡沫的破灭,而是努力填实泡沫,在坚定中分享真正优质企业的爆发。

图3:近期公司纷纷更名触网

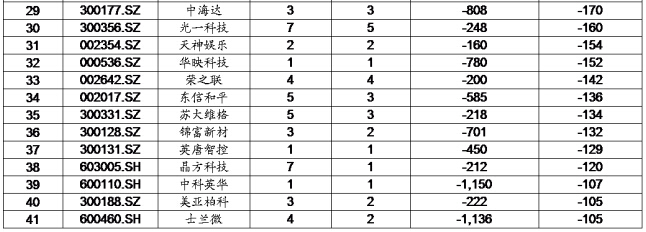

图5:最近1个月内重要股东累计减持金额超过1亿元的TMT相关公司达41家(wind统计)

图5:最近1个月内重要股东累计减持金额超过1亿元的TMT相关公司达41家(wind统计)

在今天这个日子,也让我们一起缅怀博弈论大师纳什夫妇,感谢他为我们铺就的研究基石,愿他们安息。