网站导航

网站导航VC/PE的野蛮增长年代已经结束。喧嚣过后,它们又该如何探索Pre-IPO之外的世界?2014年,VC/PE有哪些投资偏好,怎样的投融资平台才靠谱?

IPO的重启为蛰伏已久的VC/PE注入活力,新三板扩容、创业板门槛降低,更是将为VC/PE带来一场退出“盛宴”。

不过,经历过IPO暂停一年多的洗礼,无论是LP、GP还是被投企业,对待投融资都会更加理性。更为重要的是,资本市场改革不断深化,大家争先恐后踢上“临门一脚”的股权投资模式将一去不复返。

与此同时,VC/PE的监管权于2013年落定证监会,纳入监管体系无疑将促进行业规范。2014年3月,中国基金业协会公示了首批私募基金管理人名单,私募基金终得转正。

对于VC/PE而言,野蛮生长的年代已经结束。它们更应该思考的是,喧嚣过后,如何探索Pre-IPO之外的世界,真正通过投资分享中国经济的增长?

告别野蛮生长

“VC/PE前两年来跟企业谈的时候,根本不差钱,但一定要知道企业有没有上市计划。投资额基本都是5000、6000万元起,2000万以下的项目很少。但这两年,大家都更谨慎了,投资额明显变少了。”上海同济科技园孵化器有限公司副总经理赵念这样描述他的直观感受,他曾经为园区内许多企业的融资出谋划策。

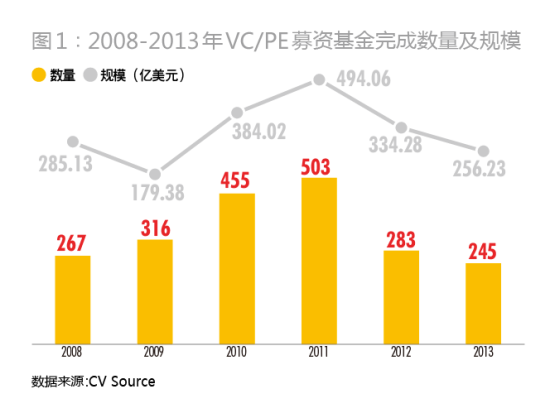

谨慎,源于近两年整个市场的低迷,这种低迷体现在新完成募资的基金数量及规模,VC/PE的投资规模,以及作为主要退出方式的IPO退出的账面回报及回报率上(图1、2、3、4)。

2008-2013年VC/PE募资基金完成数量及规模

2008-2013年中国创投市场投资规模

2008-2013年中国私募股权投资市场投资规模

2007-2013年VC/PE机构IPO退出账面回报情况

事实上,IPO暂停,资本市场改革,只是VC/PE行业调整的导火索。1995-2012年,得益于中国经济、资本市场以及互联网的快速发展,活跃VC/PE机构数量从10家激增至6000多家,增长了600倍,它们中的一些在企业上市之前搭便车,轻松赚得盆满钵满,甚至出现VC的PE化、全民PE的火热场面。任何一个行业在经历过野蛮生长之后,都将经历盘整期,种种迹象表明,VC/PE到了盘整的时候。

不过,即使告别了野蛮增长,中国的投资潜力依然被看好。中国科学技术发展战略研究院科技投资研究所所长郭戎表示,中国经济的增速依然高于全球平均水平,并处于大型经济体的前列,可以想象的空间也还很大。一些新兴产业可能在中国有更大的爆发力,比如互联网金融,虽然美国上世纪90年代就存在了,但是在中国机会比美国、英国、日本要大得多。从资本市场来看,VC/PE在一、二级市场增值幅度虽然变小了,但投资回报依然较高。这些都将继续牵引VC/PE投资中国。

在野蛮增长过后,VC/PE如何通过理性的方式来挖掘中国的投资潜力?

Pre-IPO之外的世界

“吃现成”的机会越来越少,投资阶段的前移成为行业趋势之一。早期项目的风险更大,因此对投资机构的专业性提出了更高的要求。深圳创业投资同业公会秘书长王守仁表示,创投的专业性应该体现在三方面:专业技术技能、企业经营管理以及资本运作。中国的创投已经很擅长资本运作,但在前两个方面,大家还比较欠缺。虽然在IPO暂停之后,出现了一定的专业化趋势,但是还远远不够。

早期投资虽风险较高,但也可能带来意想不到的高回报。华锐风电上市时,其早期投资者获得的平均账面投资回报率超过290倍;华工创投的两个早期项目曾为其带来360倍的回报。

除了寻找潜力企业,拉长投资战线,博高回报率外,VC/PE投资早期企业的另外一个逻辑在于,选择那些与此前投资的企业有业务互补性的标的,所投企业之间能够通过业务配合打通产业链,也为日后的并购退出做准备。对于有产业背景的投资机构而言,这种产业链意识则更为强烈,例如腾讯的VC平台腾讯共赢产业基金。

在退出方式上,因为IPO暂停的客观因素,以及并购退出方式更为灵活的特点,并购退出的方式正日渐受到重视。2013年并购大戏在中国上演,PE与上市公司共同成立并购基金的模式也开始出现。

除并购外,多层次资本市场也为退出提供了新选择。创业接力基金合伙人徐毅律表示,早中期投资的退出方式更多样,比如并购退出,管理层回购,场外交易市场等,因此受IPO暂停的影响并不是很大。新三板的流动性虽然不如主板、中小板,但还是提供了一种有效的退出渠道,挂牌的企业在公司治理水平上更为规范,对潜在后续投资机构的信息透明度更高,更具吸引力。

挂牌新三板也能够提高企业的受关注度。创业接力投资的上海新眼光医疗器械股份有限公司就是因为登陆新三板而得到媒体的关注。其于2012年9月在新三板挂牌,是新三板扩容后首批挂牌公司。在新眼光董事长汤德林的办公室,他向记者展示了自在新三板挂牌以来,对他进行过采访的十几个来自不同媒体的记者的名片。

汤德林还表示,他选择投资方的标准是:不在乎估值多少,要选择对销售、管理有帮助,更有资源的投资机构。“第二轮融资的时候,鼎晖创投给我们的估值并不是最高的,但是,我更在乎的是,鼎晖投资了慈铭体检、博生医院等医疗企业,能够与我们的业务配合,另外,我也很看重鼎晖创投的品牌效应。”

被投企业更为成熟,其看重的不只是高估值,而是对投资机构的资源、增值服务能力有更高的要求,这也在一定程度上促进了VC/PE行业的成熟与理性。VC/PE的另一端是LP群体,为LP提供财富管理等多元化的服务也是VC/PE可挖掘的发展方向。除此外,房地产基金、夹层基金等业务也让Pre-IPO之外的世界更为精彩。

当然,依然会有部分小而精的私募坚持投Pre-IPO项目。一位曾在投行工作多年的私募人士表示,投行的工作经历让他得以大概知道哪些项目能够上报,有很多看起来很简单、平实,一点也不“性感”的项目,一做就成。他说:“市场很多元,我们会坚持做Pre-IPO的项目,我选择项目的原则很简单,能看得懂,现金流良好。我不会去刻意追热点,投资是一个长跑,投机永远跑不远。”

2014年投资偏好

2013年互联网和制造业大热。2014年,VC/PE又有哪些新投资偏好?

上海壹德资产管理公司总经理韩长印认为,对于可穿戴设备、互联网金融等热门题材,大家的投资热情虽然有些超出理性,但是,资本的狂热才能为这些新兴行业带来关注和资金。如果有合适的机会、合适的价格,壹德也会考虑进行投资。先进制造业、节能环保、消费是其2014年重点关注的方向,同时,他更看好那些利用互联网以轻资产模式进行扩张的企业。

轻资产的企业也被创业接力基金看好。徐毅律表示,在条件允许、技术不外泄的情况下,我们会提倡,早期尽量轻资产。我们在选择企业的时候,会看重企业的技术和渠道壁垒,如果是二者的组合壁垒,生命力会更强。创业接力基金重点关注的领域为新材料、医疗健康、节能环保。

深圳新鹏投资咨询有限公司总裁肖耀文表示,2014年其将重点关注互联网消费类应用以及医疗健康领域。他们对投资的企业有几点要求:处于细分市场的导入期;有护城河,比如知识产权;产品不能太复杂,要易于理解和使用;能够以轻资产的模式快速地复制、扩张;有多点赢利的能力。

天使投资人、津梁创业咨询有限公司创始人谢宏中曾有四次创业经历,其2014年关注的投资趋势主要有两个:一是信息化、网络化、智能化所带来的行业升级,二是玩具,中国人口多,但是缺少自主设计的玩具。在选择企业的时候,他更看重于自身能形成闭环,能够兼顾科技创新和商业化的企业。

兆联天下董事长、复旦软件园总经理杨秋萍曾于1999年创办徐汇软件基地,并带领园区完成了从软件产业向附加值更高的数字娱乐产业的转型,成功孵化培育了巨人网络、携程旅行网等7家上市公司和一批有影响力的企业。她相信无论什么时代都是内容为王,会重点关注做内容的互联网企业。

投融资平台兴起

VC/PE行业越成熟,其寻找投资标的也就越有针对性,越谨慎。告别“漫天撒网”式的寻找也意味着,解决VC/PE与企业之间信息不对称问题的需求愈发强烈,投融资平台趁势兴起。

线上平台以早期项目为主,如创投圈、天使汇、创业津梁等。其优势在于信息没有边界,承载能力强,但信息真实性有时无法得到保障。更值得注意的是,这些在线投融资平台基本都开始了股权众筹的项目,不再仅仅是展示信息,而是改变了企业融资的方式。3月28日,证监会表示股权众筹模式有积极意义,正在进行调研,将适时出台指导意见。不过,现阶段,股权众筹的风控体系不完善等隐患仍不容忽视。

创业津梁合伙人谢宏中表示,做平台是不够的,互联网时代的信息已经扁平化,单纯出售投资人和创业者的信息是没有价值的,真正需要做的是辅导、孵化项目。因此,创业津梁十分注重线下的服务,例如召开对接会、创业导师提供辅导等。

科技园、高新园区等更是天然的线下投融资平台。上海杨浦科技创业中心副总经理颜明峰表示,投资机构对于企业的投资有时只能看到“点”,而对于园区内的企业,他们的数据库中有企业从创立至今的数据,因此能够看到“线”,这对解决投融资中的信息不对称至关重要。杨秋萍尝试整合线下园区与线上平台的优势,把线上服务平台“兆联天下”与线下的复旦软件园、以及“杨妈妈创业辅导”打通,为创业者提供包括投融资、创业辅导在内的多项服务。

如今,投融资对接活动的形式愈发多样化,央视也推出了投资创业真人秀节目《给你一个亿》,助力企业与投资机构的资源对接。