网站导航

网站导航今天我们讨论一下目前美国的风投状况跟过去12年有什么不一样。首先我么将研究资本市场的流入;风投家募集到的资金;然后是风投资金的流出;风投投资的速度,按时间对比美元部署。最后调查市场“情绪”以及价格波动。

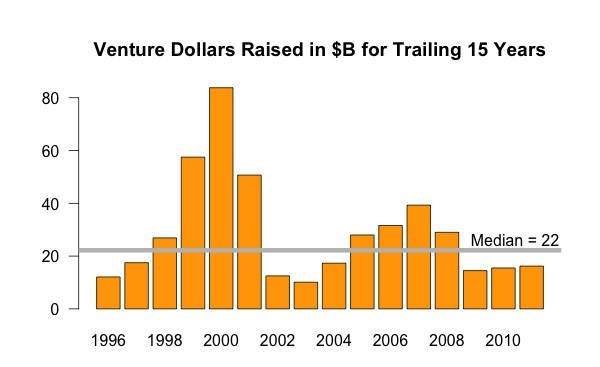

1. 对比15年来的平均额,年筹资总数下降了27%。

风投正处于萎缩期,自2001年,有限合伙人年均投资额为220亿美元。在过去的3年里,这个数字已经下降了50%,跌倒160亿美元。

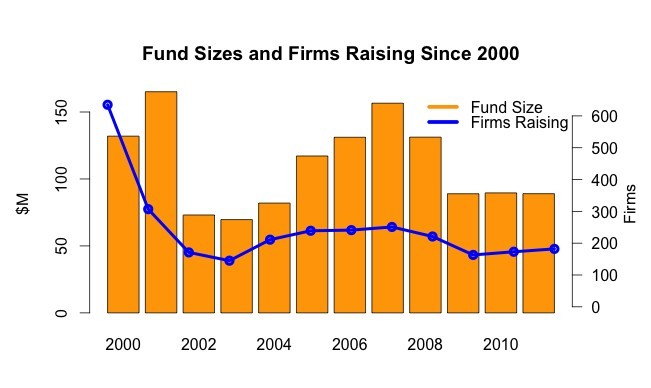

2. 对比过去12年的平均值,单个公司获得投资额降低14%。

2011年,投资公司投资的小公司数目明显变少了,比过去12年的平均值还要低。182个风投公司筹集的资金,每家公司获得投资额比过去12年的平均值低14%。

但另一种现象却是越来越多的资金流向著名公司——投资趋向高质量。历史上,顶级的25家公司曾获得了30%的风险投资。在2012年的上半年,最顶级的10家公司融资额占据了总融资额的69%,集中度更高。大笔投资的平均额度变大,LP资金基础变小,表明小公司获得的投资越少。

3.风投速度趋于平缓。风投速度=每年投资额/每年投资的公司数

尽管筹资市场的这种趋势,2011年的投资速度比较平均。过去的12年,风投家年均投资了3076家美国创业公司,2011年,风投累计投资了3206家创业公司。过去10年,风投家年均投入326亿,2011年为338亿,投资速度和投资额度都在稳步上升,表现出积极的信号。

投资步伐不可能保持不变,因为风险资本流入正在放缓,但这个步伐还能保持几年。因为筹资的规模和实际投资间的规模的落差被称为“过剩”,而之前“过剩”的筹资会往后推用来保持现在的投资额步伐的均衡性。

4. 投资规模预测:后续会开始回升。

虽然许多价格数据是隐秘的,我们可以用投资平均值来预测未来投资走势。

种子投资在过去10年保持了相当的稳定,A轮投资在过去10年减少了5%,B轮投资和追加投资在经融危机后大幅下降,但2011年后又开始稳步上升了。

注:种子投资和A轮投资区别简介:种子投资类似天使投资,但是又比天使投资早一些, 投资资金主要来源于集资性质的借款(比如从朋友或者家人中借到的钱)。A轮投资是公司运营到一定规模,比如第一代产品开发并投入市场开始运营的阶段收到的融资,可以叫可以叫A轮投资。