网站导航

网站导航扎克伯格与Facebook员工在总部庆祝上市

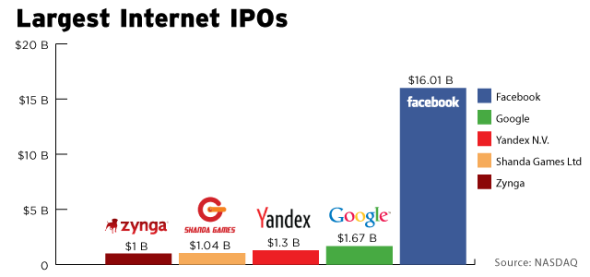

FacebookIPO是全球第一大互联网公司IPO

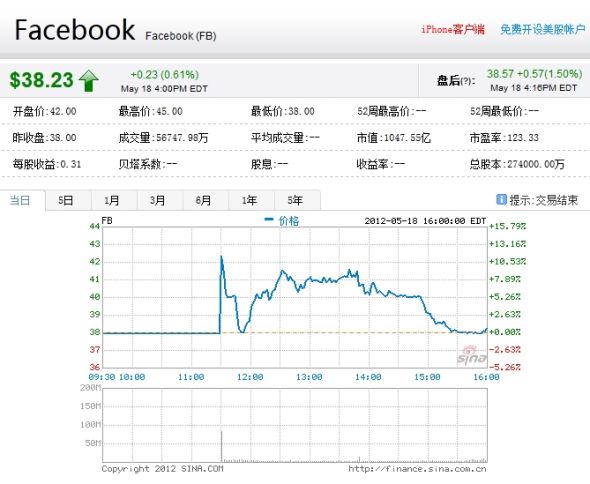

Facebook上市首日收报38.23美元涨0.61%

5月19日凌晨消息,Facebook于美国东部时间周五11:30在纳斯达克上市交易,开盘价42.05美元较38美元的发行价上涨10.6%,收盘价38.23美元,较发行价涨0.61%。

按收盘价计算,Facebook市值约1047亿美元,超过亚马逊、以及惠普和戴尔的总合,目前亚马逊市值大约为1000亿美元、惠普市值440亿美元、戴尔市值为260亿美元。不过其估值仍低于谷歌、微软和苹果。目前,微软市值约为2500亿美元,谷歌2040亿美元,苹果则为5000亿美元左右。

招股书显示,Facebook创始人、CEO马克·扎克伯格(MarkZuckerberg)持有28.1%股份,总计5.036亿股,是最大个人股东。按今日每股38.23美元的收盘价计算,扎克伯格的个人身价达192.5亿美元。

由于散户投资人频繁交易,导致纳斯达克系统压力过大,Facebook的开盘时间被迫推迟了30分钟。FacebookIPO定在38美元,首日以42美元大幅高开后一路下滑,经过20多分钟交易就跌至38美元,在38美元处苦战六分钟,成功守住发行价,虽然此后一度快速上扬,但午后便回落在40美元附近徘徊,临近尾盘20分钟,Facebook再度跳水大跌,数度逼近38美元发行价,距破发仅一线之遥,但截至收盘终未上演破发局面,报于38.23美元,较发行价涨0.61%。

另外,Facebook上市首日其股票成交量达5.7亿股,此前在美国东部时间15:07(北京时间19日3:07)就已达到4.6亿股,创下美国公司IPO首日成交量的历史最高记录。此前保持这一记录的是通用汽车,该公司在2010年重新IPO上市首日的成交量达到了4.58亿股。在其今天的股票成交量中,有1亿多股是在开盘以后的几分钟时间里成交的。

影响社交类股重挫

在周五盘中的交易中,Facebook股价曾最高上涨10%,但盘中交易震荡。这项交易对Facebook的估值超过1000亿美元,市场广泛认为将为今年剩余时间里的科技类股IPO交易奠定基调。

与此同时,社交媒体类股今日集体受挫,其中职业社交网站LinkedIn下跌5.93美元,报收于99.02美元,跌幅为5.65%;社交游戏公司Zynga下跌1.11美元,报收于7.16美元,跌幅为13.42%;人人(NYSE:RENN)下跌1.31美元,报收于4.93美元,跌幅为20.99%。Facebook此前表示,在该公司最近一个季度的业绩中,来自于Zynga的营收在其总营收中所占比例约为15%。

分析师略感惊讶

市场研究机构SterneAgee公司分析师阿尔维德·巴蒂亚(ArvindBhatia)称,每股38美元的IPO价格“看起来像是公平的价格”。他将Facebook的股票评级定为“买入”(Buy),目标价为46美元。他指出:“从当前的需求来看,Facebook股价可能原本可以上涨到更高水平,但留下了一些上行空间。”

巴蒂亚指出:“我对Facebook股价没有出现更高的涨幅而略感惊讶。我认为,这暗示Facebook的IPO定价是公平的。”他还指出:“在正常情况下,承销商会留下15%到20%的上行空间。”

财经信息供应商FactSet调查显示,8名分析师平均预期Facebook股价可达41.50美元。分析师还预计,今年Facebook营收为50.76亿美元,每股收益(不按照美国通用会计准则)为59美分,分别比去年增长37%和36%。

IPO交易中信息传达不畅

据与FacebookIPO承销商关系密切的一名消息人士称,由于交易量过于庞大的缘故,纳斯达克将Facebook股票公开交易的时间推迟了半个多小时。此外,这种庞大的交易量还导致纳斯达克未能向大型银行的交易柜台发出通知,来告知其有关Facebook股票的交易是否已经执行。消息人士透露,这导致交易柜台陷入这样一种局面:“你不知道是否买到了,你觉得自己以42美元的价格买入了,但却无法确定。”

消息人士称,这种“不确定性”再加上庞大的股票供应量,导致Faceebook股价回落至38美元。

纳斯达克开始调查信息问题

虽然纳斯达克成功地将Facebook股票带给了公共投资者,但这项有史以来规模最大的IPO(首次公开招股)交易充满了戏剧性。

Facebook股票开始公开交易的时间比纳斯达克此前预期晚了半个小时。约40分钟以后,纳斯达克称其已开始调查有关将交易信息回馈给股票经纪商的问题。

全球最大互联网公司IPO

此次FacebookIPO(首次公开招股)定价为38美元,交易代码为“FB”,发售4.2亿股,融资规模将达160亿美元。按发行价计算,Facebook的估值为1040亿美元,创下美国公司最高上市估值。

招股书显示,Facebook创始人、CEO马克·扎克伯格(MarkZuckerberg)持有28.1%股份,总计5.036亿股,是最大个人股东,上市后身价达192.5亿美元。这一数字超过了谷歌创始人拉里·佩奇(LarryPage)和塞吉·布林(SergeyBrin),使扎克伯格排名全球富人榜第29位。

Facebook最近以来最新披露的财务信息使其IPO交易蒙上了阴影。上个月,Facebook报称其第一季度销售额为10.6亿美元,比去年同期下滑6%;净利润为2.05亿美元,同比下滑32%。但是,Facebook仍是最近上市的互联网创业公司中少数已经实现盈利的公司之一。