网站导航

网站导航我们的现状:90%的PE都挤在IPO这个阶段……

那个掘金的蛮荒时代将逐渐从历史中褪去,中国的VC/PE将会迎来下一个十字路口。

创业板于2009年开闸以来,IPO的高市盈率,使得私募股权投资成为了金融投资链条上最受热捧和关注的环节。

由于财富效应明显,这几年来VC/PE快速发展,市场上存在的PE机构数量保守估计在6000家以上,私募股权投资市场已经进入到所谓“全民PE”的阶段。

“中国式”PE面临重大挑战

用“中国式”来冠以国内PE的发展状态可能并不为过。在国内,不少行业都面临着大干快上的“中国式”问题:资金一哄而上,产能快速扩张,价格下跌、利润水平迅速下降,战略蓝海变成搏杀红海的速度经常超出当事者的预想。光伏、风能几年前全行业鼓噪而上到目前所面临的寒冬状况,正是这种“中国式”操作方式的写照。

现在,众多资金快速、大规模涌入原本厚利的股权投资市场,“中国式”PE的操作风格已经可以从中管窥全豹:国内私募股权投资领域面临着重大挑战。

● 批量生产模式已经触顶

目前的PE基金主要的存续期限为“3+2”模式,“5+2”、“6+2”期限的基金寥寥无几。短平快的募集方式对于投资机构来说,无异于制造了投资冲动,使投资团队无暇消化项目信息,从而会产生投资动作变形、投资偏好失真的情况。投资机构在操作大资金时多采取批量化操作,主要是通过庞大的团队在全国范围内开发项目网络,进行流水线式的投资。

2011年中国创投市场新募集人民币基金451支,基金规模3638.1亿;新募集美元基金数量64支,规模达1170.4亿。平均每只新募集基金规模达到9.3亿,具体详见表1。

2011年全年上市项目金额在4200亿左右,募集增量已经超过了目前上市金额增量。我们甚至可以进行一个笼统而粗略的计算:

假设单个项目平均投资额为1000万,那么就新募集的基金平均规模而言,则需要投93个项目。而以项目筛选20:1的概率计算,基金存续期内需要看1860个项目。以3年投资期限来看,则投资团队每年需要筛选600余个项目。这就必须依靠工厂化的投资方式才能快速投出资金。而国内后端成熟项目数量与基金拟筛选项目数量相比,出现明显的缺口。这样的后端批量生产模式已经触及到市场的天花板,大量资金堆积在资本市场门口,进行临门一脚的财务投资方式,逐步丧失创业板开闸以来的制度性红利。

据统计,中国PE的退出中90%靠IPO退出,而这个比例在西方只有百份之十几到百份之二十,他们的退出很多是战略投资者的退出。

我们为什么要千军万马挤这个IPO?这是值得我们思考的问题。

● 二级市场倒逼压力显现

由于宏观经济形势复杂、欧债危机等国际资本市场外围不稳等不利因素,使得国内二级市场持续性低迷。

创业板指数从2010年12月31日的1137.66降至2012年5月28的706.47,降幅达37.9%;

中小板指数从2010年12月31日的6828.98降至2012年5月28的4588.63,降幅达32.8%。

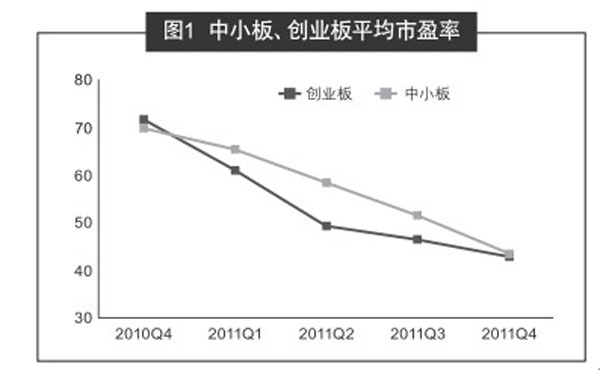

图1显示了中小板、创业板平均市盈率水平,从2010年第四季度70余倍降至目前40余倍,降幅巨大。

二级市场的低迷状态,从产业链条的下游倒逼至上游,一级市场发行市盈率则进一步倒逼Pre-IPO项目的盈利空间。这使得原已介入项目的基金,上市时处于微利甚至亏损状态,原准备进行投资的基金,则处于观望状态。特别是,企业上市后仍需要满足股份锁定期要求,导致上市价格与实际退出价格,在目前市场格局下,会存在较大差异。

因此,二级市场对股权投资市场产生了较大的倒逼压力。尽管这种压力传导具有时滞,但如果二级市场延续调整,股权投资市场将会越来越明显地感受到来自募投价格、周期等方方面面的压力。

● 资金募集渠道逐渐不畅

投资人将资金委托给投资机构管理,就需要投资机构的业绩满足预期投资回报率。由于前述原因,高价抢入的股权投资项目在IPO退出时已经处于微利状态甚至会出现亏损。当前几年募集的基金,大规模的到了业绩兑现期时,破坏了在出资人和管理人之间的微弱平衡。

没有满足出资人预期要求的基金将会难以再度募集,甚至有的基金会在出资人要求下进行清盘处理。

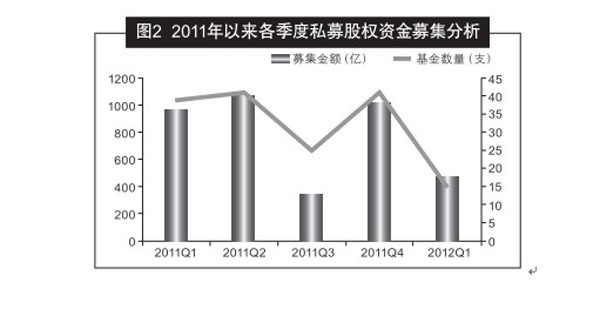

图2显示了自2011年第一季度以来基金募集的统计情况。可以看到自进入2011年下半年后,市场资金募集情况就开始变得不稳定,背后的原因是基金管理人在募集资金渠道上面临阻滞。

● 发审制度出现重大改革

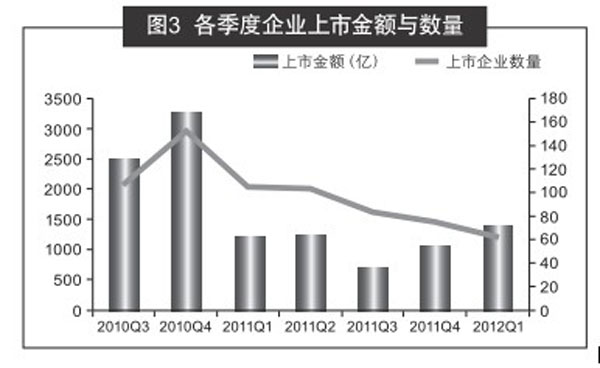

如图3所示,自2011年以来,大批量企业在中小板、创业板上市,发行市盈率走低,上市金额总量下滑,上市企业家数随着一轮高峰期后开始下降。

更为重要的是,证监会将有可能启动新一轮的改革。特别是针对发行制度方面,监管部门已于2012年4月28日公布了《关于进一步深化新股发行体制改革的指导意见》,从强化信息披露、调整询价范围和配售比例、加强对发行定价的监管、增加新上市公司流通股数、抑制炒新以及加大对不当行为的处罚力度等多方面入手,深化新股发行机制改革。新股市盈率及市场整体估值将进一步回落,新股发行所享有的高发行价、高发行市盈率、超高的募集资金的新股“三高”问题,将逐步得到解决。市场趋于理性的同时,也可能加速私募股权投资市场的洗牌。

基于以上几大挑战,需要意识到,那个掘金的蛮荒时代将逐渐从历史中褪去,中国的VC/PE将会迎来下一个十字路口。

“中国式”PE路在何方?

● 环顾“上下左右”,做好定位

前几年基金的投向主要集中在后端,特别是Pre-IPO型项目为多。这种既非战略投资者,又非主动参与型基金,姑且可以称作短期财务投资资金。这种大规模的财务投资所呈现出来的期限短、收益高的情况,将会随着资本市场体系的不断发展而成为历史。VC/PE需要根据自身优势,环顾“上下左右”,做好定位。

“上”指的是金融投资产业链条的上游,往中早期投资、早期投资方向走,早期投资项目由于存在的风险较大,不确定性较多,需要考验投资眼光和专业能力。也正因为如此,早期项目相对较少却遇到资金哄抢的情况,项目价格也相对适中,对专业能力把握较深的基金可以选择往上游行动。

“下”指的是往更为后端的并购重组方向靠拢,目前由于并购重组类型的项目处于相对空白地带,多数投资机构也缺乏并购重组类项目的操作经验。之前的大型并购类案例也多发生在大型央企、国企,民营公司的并购机会尚未得到大规模的发掘。因此,往下游发展也会发掘到较多的投资机会。

“左右”指的是细分行业投资。目前国内基金的操作大多属于全行业投资状态,对细分领域把握力度不强、研究深度不够,专业能力制约具体项目投资选择。国内目前专注做某一个或几个领域的投资机构并不多,这些做专注投资的基金都有自身的特色与在该领域长期积累的经验。例如,主攻清洁技术领域投资的青云创投,主投TMT领域投资的晨兴创投都取得了比较不错的成功案例。

因此,根据自身优势选择好与之相适应的基金定位,会成为基金发展的战略设计上的考量。另外,市场的力量也会自发地对PE/VC进行市场切割,市场制度性红利逐步丧失之后,绝大多数机构都会面临着市场这把切割刀,不主动适应就面临着被动再造。

● 依靠专业优势建立基金品牌

跟所有提供产品和服务的公司一样,金融服务的资金也需要建立品牌。随着私募股权投资市场的火爆,明星项目价格水涨船高的同时,也使得项目方更为理智和谨慎地选择合作的资金方。单纯的资金量多寡已不再是PE/VC核心竞争优势的单一指标,PE/VC的核心竞争能力将会有更为丰富、更为立体的内涵。

基金之所以不等同于资金,最大差异在于基金是一种治理的概念。基金的主要载体确实是资金,说通俗一点就是钱,但钱并不是基金的全部内容。资金作为一种要素介入到企业的成长发展中,改变企业成长的线性增长轨迹,通过企业非线性快速发展,使出资人获得超额回报。这应该是对于基金的确切理解。

基金的最终目的在于使得出资人获得超额绝对收益,只有使出资人获得收益,才能赢得出资人的持续信赖,从而才能获得专业的口碑评价。

而对于项目方而言,也越来越倾向和有良好声誉、过往成功操作经验的基金合作。过往操作的成功经验、基金管理人的诚实信用、管理团队的尽心辅导、投资机构的资源整合能力都将成为项目方重点考虑的因素。发挥专业优势,打造尽职管理团队将成为基金品牌价值创造过程中不可或缺的部分。

● 从“募投退”到“募投管退”

通常一支基金的操作需要大致经历资金募集—项目投资—项目管理—项目退出四个阶段。

然而,前几年IPO造富运动,使得多数基金将阶段简化成了资金募集—项目投资—项目退出三个阶段,省去了既费时间又费精力的项目管理的阶段。项目管理主要是通过资金介入到企业中,通过提供全方位的增值服务,提升企业的核心价值,从企业的不断发展中实现股权价值提升。

民营企业在不断壮大的过程中,企业对于自身的资本、技术、管理、营销、人力资源、公司治理等方方面面都提出了空前的挑战和要求。

虽然企业的管理团队可以通过学习效应,不断获取相应的能力,解决发展过程中不断出现的问题,但是学习效应是一种内生增长的过程,相对较难以实现企业非线性增长的目标。

故而,通过与能够全方位提供增值服务的投资机构合作,用资本作为外生性的工具,改变企业的发展轨迹,是多数企业发展壮大的迫切需求。

另外,由于股权投资领域里后端市场向前端市场延伸的趋势,早期或者中早期项目更加需要投资机构在公司治理、模式设计、上下游协同、人力资源保障上给予充分的帮助,这也是投资机构强化投后管理功能的原因之一。

从“募投退”到“募投管退”,强调项目增值服务,将会成为PE/VC发挥自身优势的主要竞技场。

除了以上提到的方面外,大规模基金也可以采取化整为零的策略,可以在机构内部分拆成若干个区域基金,也可专门寻找超大型项目进行投资;目前团队人数过多的,需要优选队伍,裁汰冗员。一系列举动背后体现的是VC/PE价值发现、价值培养角色的回归,摒弃短期浮躁增长,这应该有深刻的内在需求,也符合价值投资观的价值导向。

(作者系北京大学汇丰中小企业研究中心秘书长)